資產配置是什麼?配置比例、工具解析,告訴你1000萬怎麼配

很多人拿到薪水後,常常不知道薪水如何分配,又或是突然獲得一筆錢,卻不知道該怎麼用比較好,此時就要看你怎麼做資產配置了!這篇漢克將探索資產配置的概念,並分享資產配置的比例、工具,告訴你各年齡層配置的差異,現在就來探索吧!

為什麼要資產配置

最大的原因是「不確定性」,你無法知道哪個資產未來究竟會如何,就像是雖然現在房地產一直漲,但萬一 20、30 年後,少子化的影響下房價下跌了,那如果你所有資金都在房地產,不就虧大了?

此時如果你有把部分資金放在其他地方,例如股市等,那至少這部分資金就比較不會受房地產的影響,你的資產也才不會瞬間縮水。

延伸探索:什麼是資產?什麼是負債?

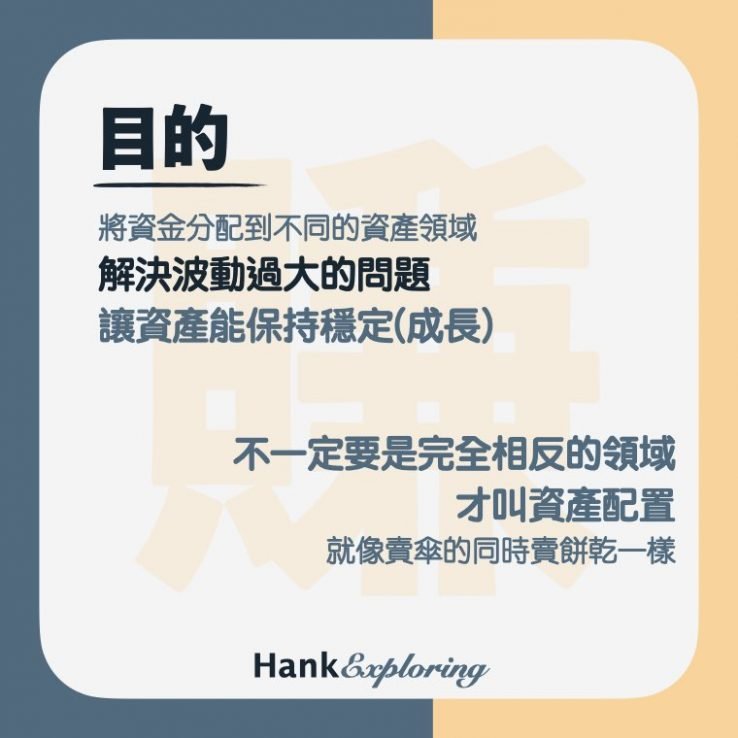

資產配置是什麼?目的?

資產配置是將資金分配到不同的資產領域,藉此解決資產價值波動過大(暴漲暴跌)的問題,讓我們的資產可以更加穩定。就好比同時賣陽傘、雨傘,這樣不管是雨天、晴天,都能夠有一定的商機及收入。

這邊要注意的是資產配置並不一定、也通常不會幫你賺到最多錢,事實上資產配置後反而可能讓你「少賺」,因為真的要賺錢的話,當然是直接把資產全數投入最賺錢的投資工具,但你敢嗎xD。

同時不一定要是完全相反的資產領域,才叫資產配置,例如同時賣雨傘跟餅乾這兩個毫不相關的東西,也可以是資產配置的方法之一。

其實,資產配置就是個人理財法的進階版,只是將「存錢、生活開銷」等類別,換成資產類別而已,實際上跟薪水分配的概念有點像。

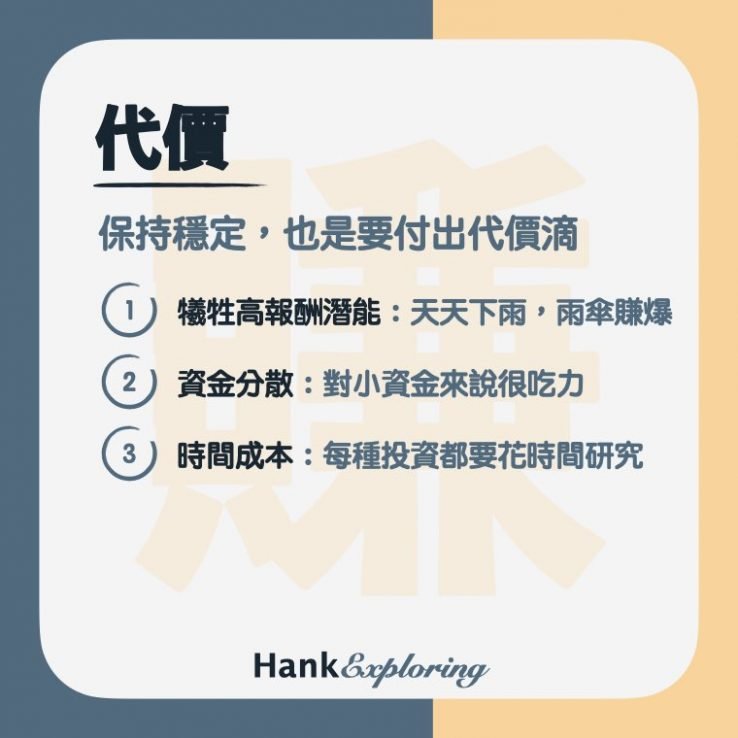

資產配置代價

資產配置擁有降低整體資產波動的好處,相對應的也需要付出以下三個一代價。

犧牲高報酬潛能

舉例來說,當我們同時賣雨傘、陽傘,雨天時我們只會賺到賣雨傘的錢,而進貨陽傘的錢則沒有任何獲利,比起全部資金都投入雨傘,賺到的錢相對較少。

資金被分散了

由於資產配置時,需要將資產分配給不同的領域,因此每個領域所分配的資金,也會比全部資產砸進同一個領域來的少,對於資金較小的人來說,可能會因此受限於投資門檻,或被交易成本(手續費等)吃掉利潤。

例如你手上有一萬元,想投入 A、B、C 三個領域,但是想投資 A 領域至少要有 5000、B 領域 4000、C 領域 3000,那麼勢必得放棄其中一個領域。

再假設你最後決定將 4000 元投入 B 領域、6000 元投入 C 領域,而 B 跟 C 領域的手續費是 1%,但投資 B 領域的手續費最低門檻是 160元、C 領域 120 元。

則若分別投資 B 跟 C 領域,將付出 280 元的手續費,但如果將一萬元集中投資 C 領域,則只要付 120元!

時間成本

不管想投入哪個資產,勢必都得花時間做功課,將資產配置在越多的領域,則需要花越多的時間,去研究各項領域的基本原理,這些時間成本也要考量進去。

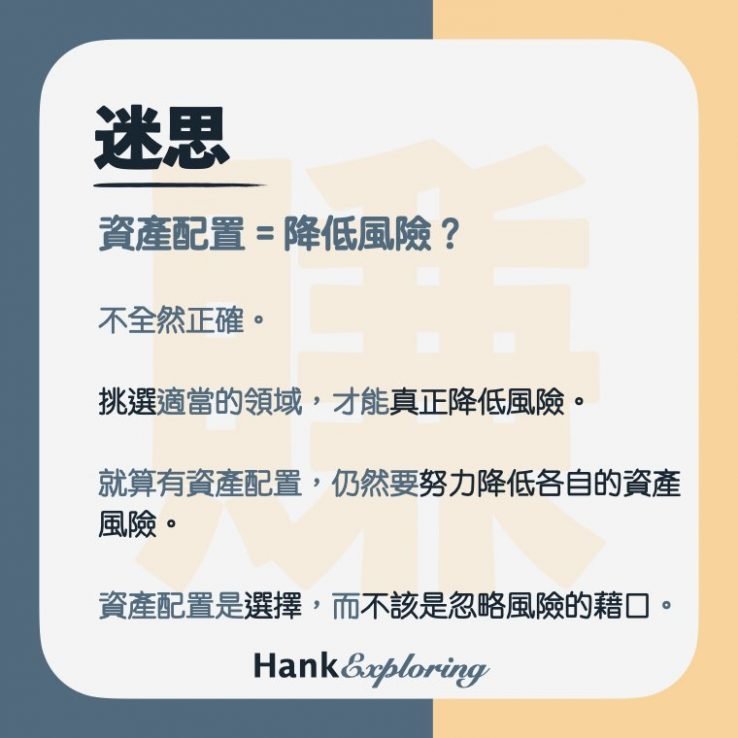

資產配置迷思

很多人會有個迷思,覺得資產配置就是為了降低風險,進而單純無腦的將資產配置在不同的領域,期待靠這樣就可以「降低風險」。

這樣固然可以「分散風險」,但如果挑選到的資產都是高風險,或是都是同一領域的資產,其實並沒有真正降低風險,就像是抱了一堆不定時炸彈一樣,固然不會一次全炸光,但每顆炸彈都很容易隨時爆炸。

舉例來說,如果你買了房地產,又買了 REET 這類不動產的 ETF,那風險其實還是相對集中在不動產,如果不動產出現危機,這樣的資產配置並無法避開大量損失。

如果你想降低風險,就更該用心挑選適合的資產來配置,並花點時間研究、深入了解每個資產的本質,規避不必要的風險,。

資產配置固然可以透過選擇不同領域的資產,來降低資產的整體風險,但如何挑選適合自己的資產,以及各領域內的眾多風險,是我們需要努力充實自己,盡力克服的。

資產配置常見工具

現金

現金是最好用、卻最沒增值潛力的工具,因為你錢包裡的每一分錢都不會自動生小錢,反而會因為物價上漲而逐漸買不起東西。

不過現金依然是必要的資產配置,畢竟拿著現金時數字不會減少,我們每天的生活也都要靠現金,如果發生意外時,現金也是最快可以使用的工具,總不可能拿股票去買早餐吧!

雖然現金幾乎沒辦法幫我們賺錢,但你至少可以把它放到數位帳戶裡面,加減領多一點利息,詳細比較表可探索數位帳戶活存優惠整理。

如果要追求活存利率,可探索下方整理:

| 數位帳戶推薦 (點擊可開戶) | 活存利率 | 其他優惠 |

|---|---|---|

聯邦 New New Bank | 新戶 首月 15 萬內 10% 舊戶 2 – 4%(任務) (聯邦數位帳戶詳細優惠) | 1. 跨轉 10 次、跨提 10 次免手續費 2. 左方連結開戶加碼 50 元超商禮券 |

台新 Richart | 新戶 10 萬內 3.5% 舊戶 30 萬 1.6%(任務) (Richart 詳細優惠) | 1. 親切的 APP 及便利的 ATM 2. 左方連結登錄開戶加碼 100 元 |

遠銀 Bankee | 新戶 5 萬內 2.6%(六個月) 舊戶 1.435% 無上限 (開戶時輸入推薦碼 TFH70 才有) (Bankee 詳細優惠) | 跨轉跨提每月各 6 次免手續費 |

海外帳戶

如果你覺得放在台灣的現金不安全,容易受到兩岸局勢風險影響,那麼去開一個海外帳戶也是一種資產配置的方法,你只要先在台灣買美金並電匯過去就可以了,也算是變相持有抗風險的現金。

延伸探索:

股票

很多人講的「存股」就是買股票,對比現金,股票是更有增值空間、但也可能虧損的常見工具,買入股票後相當於看好某家公司,當那家公司賺錢時,股票的股價可能也會跟著上漲,此時你就有機會賺到錢。

不過買入股票後,也有可能因為公司營運不良、股價下跌,使得你投入的資金反而變少了,因此要花時間去研究究竟哪些公司未來比較有潛力。

延伸探索:

ETF

有的人嫌股票要逐一研究太麻煩,因此轉往投資 ETF,也就是一籃子的股票。ETF 投資相對來說比較偏概念性,可以從「你想投資什麼」去挑選對應的 ETF,單一公司對價格的影響性相對較低。

舉例來說,知名的 ETF 0050 就是幫你囊括全台市值前 50 名的公司股票, 你不需思考前 50 名的公司究竟有誰,只要「台灣前 50 名的公司都有賺錢」,你持有的 ETF 大機率就會跟著漲。

延伸探索:

外匯

外匯相對來說更需要花時間去研究,因為通常會搭配槓桿去交易,而且不同幣別(如:美金、歐元)的相對關係更多元,不過如果操作得宜,獲利情形往往也很可觀。

延伸探索:外匯是什麼?

虛擬貨幣

虛擬貨幣是更新興的投資工具,雖然風險很高、詐騙很多,但由於市場正在逐步擴大,因此獲利機會也特別多,真的上漲的幣種漲幅往往也都是幾倍在漲,很適合願意研究及能承擔風險的人。

延伸探索:虛擬貨幣新手投資入門指南

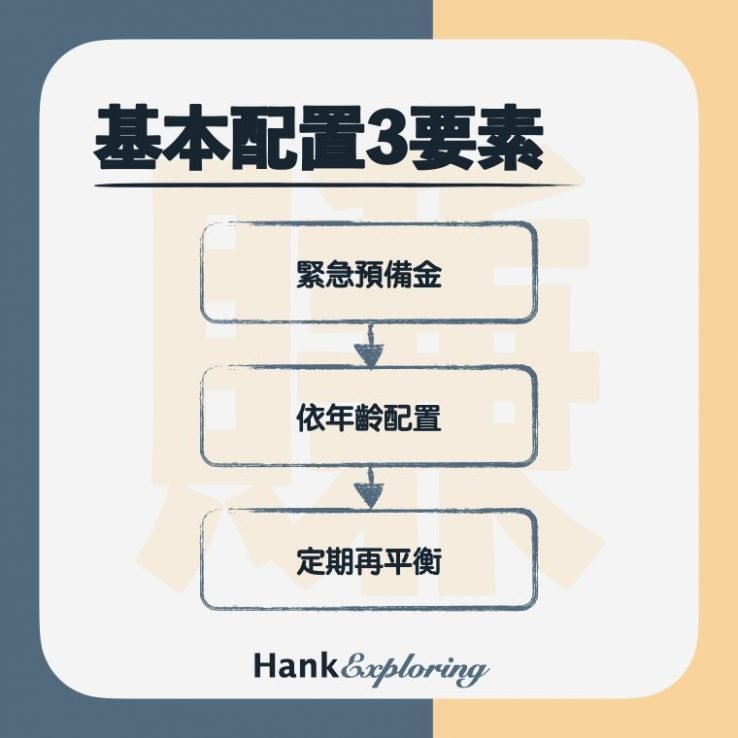

如何資產配置?

基本的資產配置流程包含以下三步驟,分別是:緊急預備金、 依年齡配置、定期再平衡。

資產配置現金比例:緊急預備金

資產配置的現金比例,就是我一直強調的緊急預備金,無論是突然失業、天花板塌下來,都會需要一筆為數不小的資金,此時緊急預備金就可以即時派上用場,而不會劇烈的影響原本的生活步調。

準備緊急預備金雖然因此捨棄了拿去投資的高報酬潛能,但可以當作是資產配置中,最穩定、流動性最大的資產,確保隨時有一筆一定數量的資金可以運用。

延伸探索:

至於緊急預備金該存多少才是適當的比例?漢克建議至少要存 6 個月的生活費,也就是都不工作、沒收入的情況下,靠這筆錢可以安穩的度過 6 個月,包含房租、房貸、被動支出、伙食費等等,都算在這筆錢裡面。

資產配置年齡

資產配置的第二個要素,就是該如何配置高、低風險的比例。其實沒有絕對的資產配置比例,依照每個人的能力、個性,可以有不一樣的配置比例。

但如果硬要有一個標準的話,可以採用資產配置年齡配置法。這個資產配置法主張你現在的年齡,就是低風險的資產配置比例,例如:現在 30 歲,則低風險的資產比例佔 30%,高風險資產則佔 70%

因為這方法假定年輕時的資金較少,但風險承受能力較高,因此可以將較多資產配置在高風險的領域中,藉此快速賺取更多的資金。

因爲年輕時,就算失業,要找到工作的機會也相對較高,同時退休後的資金,還有很長的一段時間可以累積。

但隨著年紀增長,資產若一夕之間減半,要再賺回退休後的資金會變得十分困難,因此此時重點應著重在讓資產穩定而非快速成長。

資產配置圖與再平衡

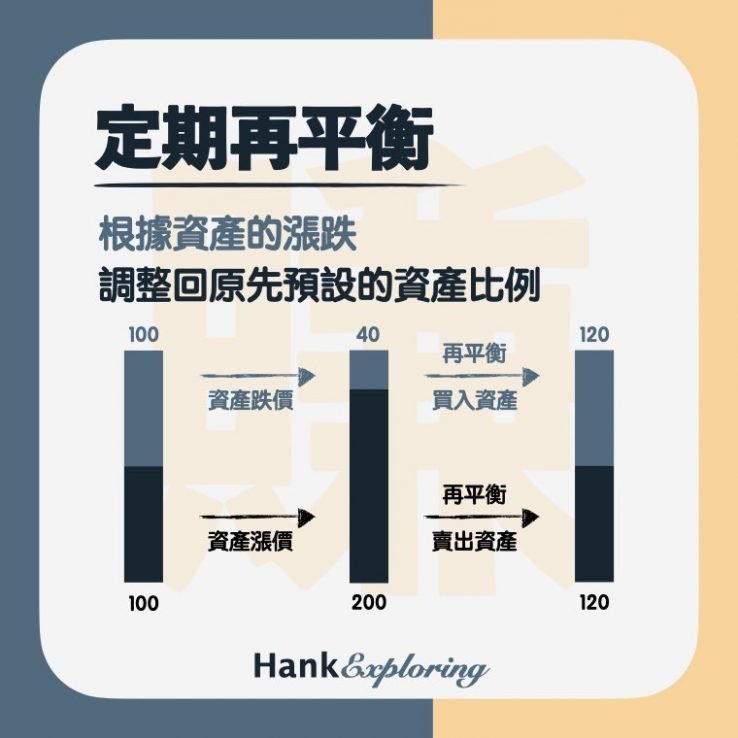

當我們配置好資產比例後,隨著資產的漲跌,資產比例可能因此產生變化,進而影響資產的風險。

就像上圖中的圖示,原先假設有 AB 兩個資產,各投入 100 元,各佔 50%。隨著資產的漲跌,A 可能只剩下 40 元的價值,B 則上漲到 200 元的價值,此時資產配置的比例已經不再是 1:1,而是 1:5 了!此時 B 對整體資產的風險影響就更大了。

若要持續保持資產配置的比例,便需要進行資產配置「再平衡」,賣出一部分的 B,買入一部分的 A,來維持AB的比例為 1:1,就像是圖示中右邊的 120:120。

也許 B 未來仍然持續上漲,現在賣掉 B 似乎有點可惜,但資產配置再平衡的目的,並不是追求更高的報酬。還記得資產配置的初衷,本身就是捨棄高報酬的潛能,換取波動的降低嗎?再平衡的目的也是如此。

透過再平衡的方式,能確保我們的資產回歸資產配置的比例,同時也是「賣高買低」的實踐。

1,000 萬該如何資產配置?

就如同我在理財規劃一文提到的,其實不管你手上有的是 1,000 萬、100 萬還是 300 萬,都跟你要怎麼配置沒關聯,因為你要做的就是照著上面三步驟逐一配置。

舉例來說,如果你連緊急預備金都還沒存,那當然是先替自己做好資金緩衝,存滿以後再進一步配置高低風險資產,此時如果你還年輕,就分配多一點比例到風險較高的資產。

你會發現我前面都沒提到要配多少錢,因為每個人的情況都不同,甚至如果你在這之前還有不良負債,那當然是先還債。

當然如果你想要把這 1,000 萬轉換成每月被動收入,就要用現金流的角度,去思考要投入在怎麼樣的標的,才能創造每月多少的收入。

舉例來說,如果你想要靠他月入 5 萬元,代表這 1,000 萬每年要賺到 60 萬、也就是 6% 報酬,此時你就要去找能穩定獲得 6% 報酬的標的。

資產配置常見問題 QA

資產配置現金比例該占多少?

資產有最妥善的配置方式嗎?

延伸探索:新手如何開始理財

本篇並非任何形式之投資建議,亦不代表本站立場,任何投資都有風險,過往表現亦非未來績效的可靠指標,如因相關內容招致損失,概與本站、編者、作者無關,另請留意本篇文章提及之平台,可能不適用您所在的國家或地區,使用前請留意所屬國家或地區之法規。

一般留言