複利是什麼?計算公式及與單利差異?這樣投資資產多翻一倍!

很多人會說投資要儘早,因為這樣才有複利效應,但究竟複利是什麼?這邊漢克就來探索複利的概念,告訴你他跟單利的差異,以及詳細的複利計算公式,最後我也會告訴你可以在哪些地方用上複利思維,希望能協助你透過複利創造更多財富!

複利是什麼?

複利(Compound interest)的意思是把投資獲得的收益,再次投入到投資商品中,讓這些收益跟著本金繼續產生更多收益。

複利的概念就像是母雞生了雞蛋後,不把它吃掉,而是讓蛋孵化成母雞,讓大母雞跟小母雞一起生蛋,生的蛋再繼續孵化成雞群,最後變成母雞大軍,並坐擁成山成海的雞蛋。

雖然一開始拿到的收益不多,把收益投入到投資商品產生的小收益更是少之又少,不過隨著時間的累積,計算下來複利能夠帶給我們巨大的額外收益。

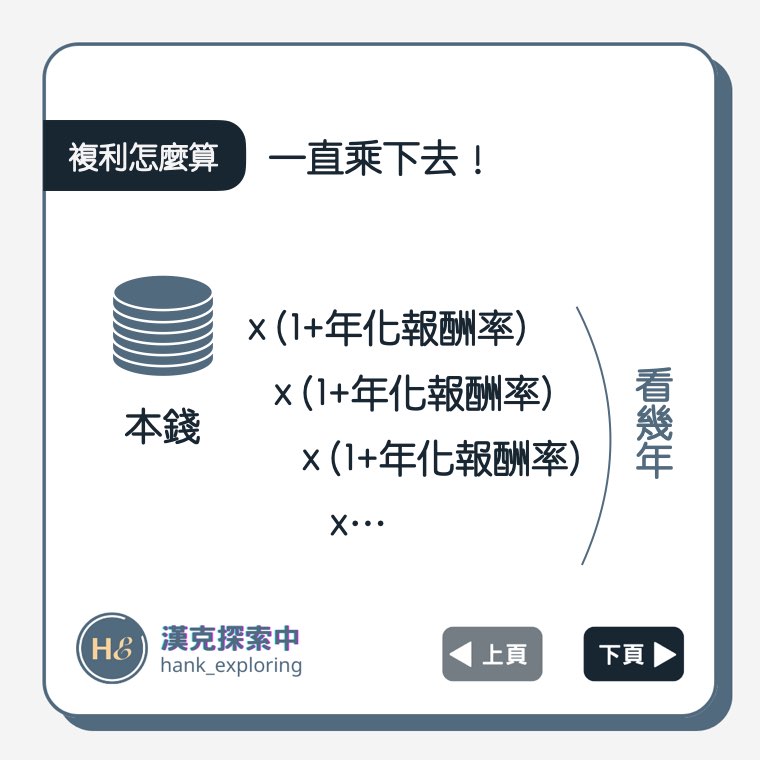

複利計算公式

複利計算公式如下:本錢 x(1+年化報酬率)投資幾年,如果複利是每月計算一次,則複利算法為:本錢x(1+月報酬率)投資幾月=最終本金+收益。

舉例來說,許多高利活存數位帳戶是一個月計息一次,由於利息會滾入本金複利計息,如果存入 1 萬元存款、年利率 2.6%(也就是月利率 0.026/12),每個月的存款+利息:

- 第一個月結束:10,000x(1+(0.026/12))1=10021.67元。

- 第二個月結束:10021.67x(1+(0.026/12))=10,000x(1+(0.026/12))2=10043.38。

- 第100個月結束:10,000x(1+(0.026/12))100=12416.39。

也就是說,經過 100 個月,原本的 1 萬元存款可以變成 12416.39 元!

如果要追求活存利率,可探索下方整理:

| 數位帳戶推薦 (點擊可開戶) | 活存利率 | 其他優惠 |

|---|---|---|

聯邦 New New Bank | 新戶 首月 15 萬內 10% 舊戶 2 – 4%(任務) (聯邦數位帳戶詳細優惠) | 1. 跨轉 10 次、跨提 10 次免手續費 2. 左方連結開戶加碼 50 元超商禮券 |

台新 Richart | 新戶 10 萬內 3.5% 舊戶 30 萬 1.6%(任務) (Richart 詳細優惠) | 1. 親切的 APP 及便利的 ATM 2. 左方連結登錄開戶加碼 100 元 |

遠銀 Bankee | 新戶 5 萬內 2.6%(六個月) 舊戶 1.435% 無上限 (開戶時輸入推薦碼 TFH70 才有) (Bankee 詳細優惠) | 跨轉跨提每月各 6 次免手續費 |

如果你是每月定期投資或存款,那麼以每月存一萬元的複利公式,就是:1萬x(1+月報酬率)投資幾月+1萬x(1+月報酬率)投資幾月-1+1萬x(1+月報酬率)投資幾月-2+…1萬x(1+月報酬率)=最終本金+收益。

每月存一萬元的複利公式看起來很複雜,不過如果以月利率 0.5% 報酬來說,存 10 年後將可以有 1,646,987 元!漢克也把每月投資複利公式做成 Excel 如下,歡迎取用。

另外,若你想快速計算資產翻倍所需時間,也可以透過 72 法則快速計算。

延伸探索:

單利與複利差異

相較於複利,如果不把拿到的收益繼續投入到投資商品中,就稱作「單利(Simple Interest)」,單利的計算公式就簡單很多:本錢 x(1+年化報酬率x投資幾年)= 最終取回本金+收益。

以 100 萬、年化 6% 為例,複利與單利的差異如下:

| 投資幾年 | 複利收益 | 單利收益 | 收益差 |

|---|---|---|---|

| 1 | 6萬 | 6萬 | 0 |

| 2 | 12.36萬 | 12萬 | 0.36萬 |

| 3 | 19.1萬 | 18萬 | 1.1萬 |

| 10 | 79.08萬 | 60萬 | 19.08萬 |

| 20 | 220.71萬 | 120萬 | 100.71萬 |

| 30 | 474.34萬 | 180萬 | 294.34萬 |

從上表可以發現,100 萬複利隨著時間,可以累積到非常可觀的收益差異。不過複利也不是一定就比單利好,因為萬一投資商品虧錢了,我們投入的收益也會跟著虧掉,因此找到一個長期穩定收益的商品,對複利來說就很重要。

相比複利,單利投資由於是把收益取出來,因此可以確確實實地拿到這筆錢,也可以把這筆收益當作各種支出,但也就失去這筆收益產生複利威力的可能性了。

複利的威力有多大?

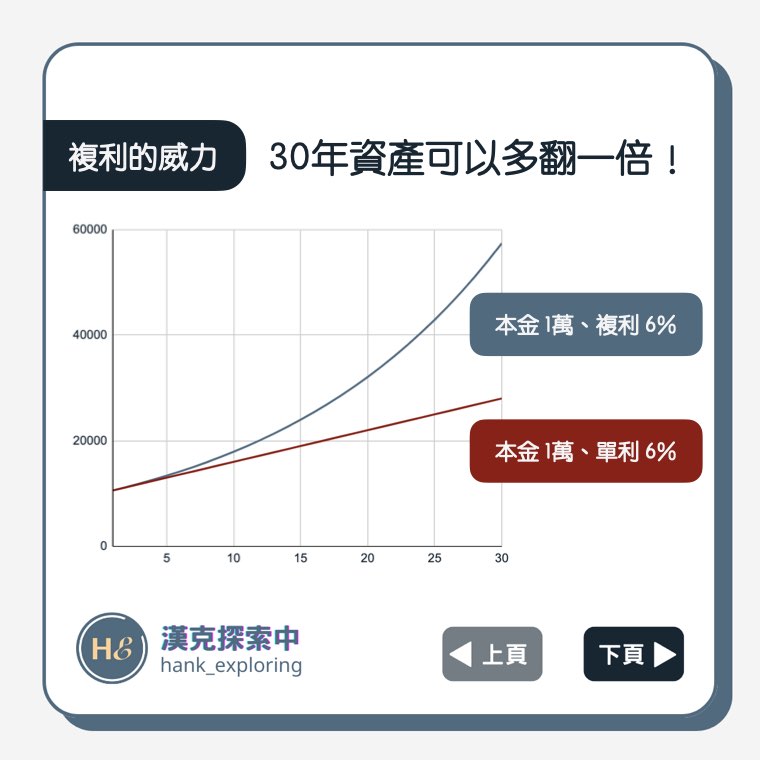

那麼,複利的力量有多大?漢克在此以上圖舉例,縱軸是我們的本金+收益,橫軸是投入的時間,可以看到:

如果在 20 歲時投入 1 萬元到年化報酬穩定 6% 的商品中,雖然剛開始藍線(複利)跟紅線(單利)的差異並不大,但經過 10 年、到了 30 歲後,可以發現兩者開始拉開距離,經過 30 年、到了 50 歲時,複利的本金+收益是 5.74 萬、單利的則是 2.8 萬,足足差了1倍!

難怪愛因斯坦會說:「複利是世界第8大奇蹟」!

那麼我們可以把複利的威力,應用在哪些投資理財商品上呢?

複利投資有哪些?

複利在投資理財商品的身影無處不在:

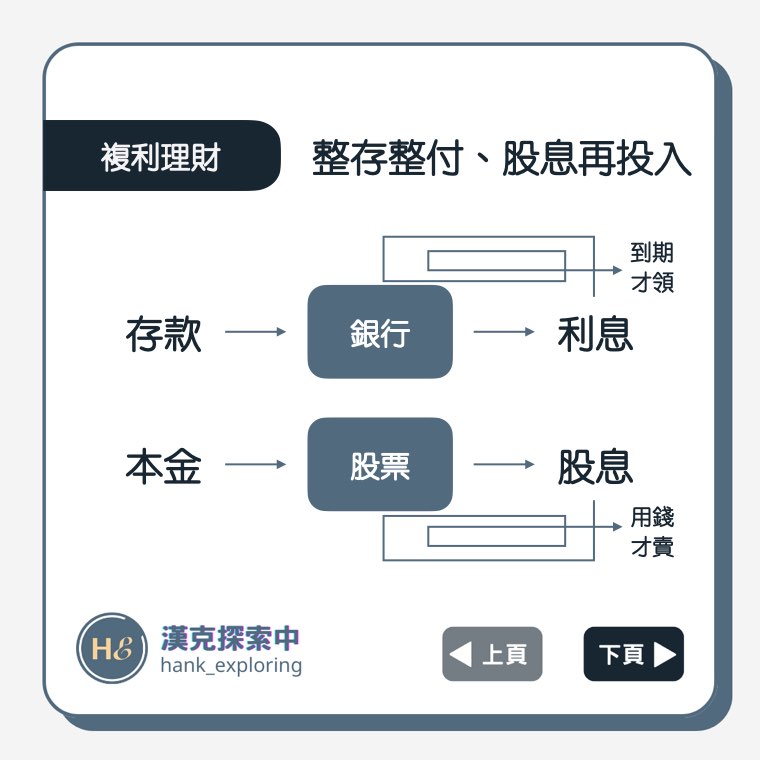

- 複利滾存:存在銀行的活存,只要利息沒有領出來,基本上都是複利計算的。也就是我們收到的利息會滾入原本的存款計算利息。許多高利活存數位帳戶是每月發息一次,因此複利滾存頻率就是每月一次!

- 複利定存:在銀行定存時也可以選擇是否要「整存整付」,這個零存整付就是複利計算、把拿到的利息加進本金計算利息,直到到期後才一次取回來。相比之下,如果是單利計算,則是「存本取息」,也就是每月把利息拿走,不繼續加進本金計算利息。

- 股票複利:投資股票領到的股息(如:金融股)如果不把它花掉,而是繼續投入到股票市場中,也是一種複利投資,在美股中甚至還有很方便的自動功能,讓我們領到股息後可以自動把股息再投入,不需再每次手動去投入。

- 基金複利:基金領到的配息如果再次投入的基金中,也能創造複利效果。

- 時間複利:時間也是我們的重要資產,如果每天投入一點時間探索本站文章,相信一年後你也會變得很厲害!

探索到這裡你可能會好奇:難道不配息的股票、基金,就沒有複利效應嗎?這樣是不是配息的比較好?

實際上那些不配息的投資商品,只是把獲得的利潤直接用來繼續成長、創造更多利潤,並直接反映在股價的成長而已,效果其實跟複利是一樣的!所以如果去探索優質股票的長期價格,可以發現跟漢克的複利曲線是很像的哦~

還有一種常見的複利投資是定期定額投資,也就是每月固定投入一定金額,並把拿到的收益也都全數再投入的投資商品中。

這類型複利投資看重的也是「積少成多」的效果,例如前面漢克提到的,如果我們每月投入一萬元(不多吧XD)到年化 6% 的投資商品中,10 年後可以有超過 164 萬元,第一桶金直接狠狠超越!

延伸探索:

既然我們知道了複利的投資方法,那麼該如何把複利效應放大呢?

如何放大複利效應

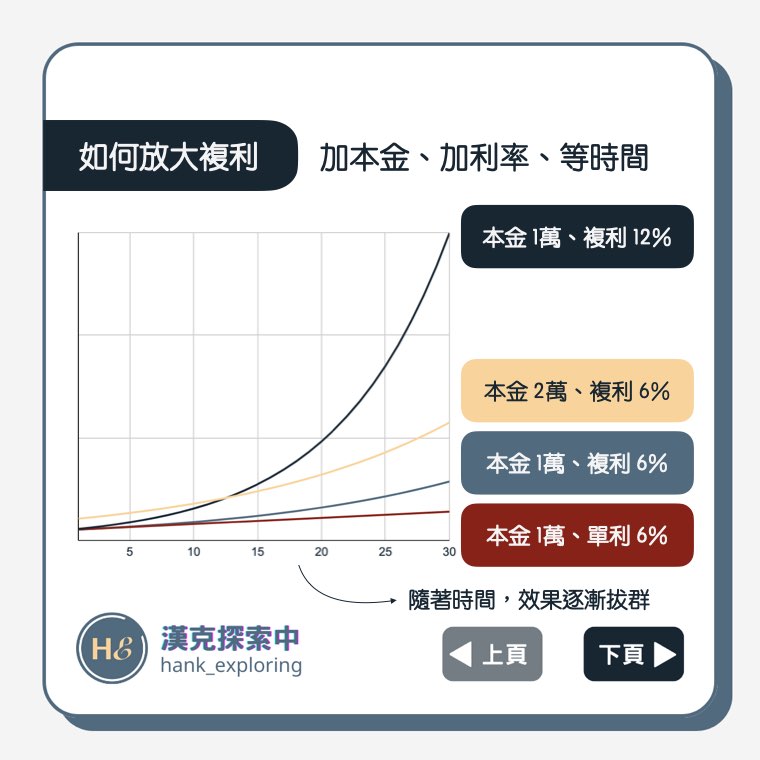

放大複利效應的方法可以回頭看複利計算公式:本錢x(1+年化報酬率)投資幾年,也就是如果增加本金、增加報酬率、增加投資時間,都能夠放大複利效應。

那這三個放大複利效應的效果如何呢?你可以探索上面的圖示。

從上圖可以看到,如果以藍線(本金 1 萬、複利 6%)當基準,那麼把報酬加倍(6% 變成 12%、深藍線),複利效果會是最顯著的,相比 6% 複利差快 4 倍,其次是加倍本金(黃線)。至於投資時間部分,可以看到隨著投資時間,各曲線的差異逐漸變得明顯。

除此之外,投資時間與報酬率也有一些簡易相互關係,如果要推估手上的資產什麼時候能翻倍,可以把 72/投資報酬率 x100,就能簡單推算大概要花幾年才能翻倍!(適用於投資報酬率 6~10% 較準確)

還有一個放大複利效應的小技巧,就是挑選「複利時間間隔」短的投資商品。例如一個投資商品是年化 6% 報酬、每年複利一次,另一個是月報酬 0.5%(0.5×12=6,跟前者年化報酬一樣)、每月複利一次,那麼月報酬 0.5% 的複利效應會更顯著。

漢克直接以表格整理兩者的收益差異(以本金 100 萬、年利率 6% 為例):

| 投資幾年 | 每月複利 | 每年複利 | 收益差 |

|---|---|---|---|

| 1 | 6.16 萬 | 6萬 | 0.16 萬 |

| 2 | 12.71 萬 | 12.36 萬 | 0.35 萬 |

| 3 | 19.66 萬 | 19.1 萬 | 0.56 萬 |

| 10 | 81.93 萬 | 79.08 萬 | 2.85 萬 |

| 20 | 231.02 萬 | 220.71 萬 | 10.31 萬 |

| 30 | 502.25 萬 | 474.34 萬 | 27.91 萬 |

由上表可以發現,同樣都是年化 6% 複利,100 萬本金經過 30 年後,月複利竟然可以比年複利多 27.91 萬!

複利思維與應用

雖然複利比較常應用在計算投資商品的收益,不過其實複利的應用非常廣泛,舉例來說:

- 複利思維:不管是善用時間、好習慣的養成、孩子的教育,都可以用複利來思考,雖然每一步看起來都很渺小,但長期累積下來往往十分可觀。

- 探索理財:每週固定花點時間探索本站最新文章、IG 貼文、YT 影片,長期累積下來也可以變成理財 Master。

- 信用卡循環利息:如果信用卡費沒有全額繳納,產生的利息也會不斷滾入欠債生小利息,導致卡費越繳越多繳不完。

- 內扣費用:投資組合商品如 ETF、基金的內含成本,雖然看似只有幾 % 無傷大雅,但長期來說卻足以影響我們的投資報酬。

延伸探索:信用卡是什麼?

複利常見問題 QA

創造複利一定是好的嗎?

沒有配息的標的就沒有複利效應嗎?

延伸探索系列:

本篇並非任何形式之投資建議,亦不代表本站立場,任何投資都有風險,過往表現亦非未來績效的可靠指標,如因相關內容招致損失,概與本站、編者、作者無關,另請留意本篇文章提及之平台,可能不適用您所在的國家或地區,使用前請留意所屬國家或地區之法規。

一般留言