GLD是什麼?投資黃金不用堆在家!與其他相似ETF的差異評價

黃金有避險、保值和多元化投資的特性,自古以來一直保有價值,但持有實體黃金時,儲存、保管上比較不方便,此時若你還是想投資他,就可以靠GLD這檔ETF。

本篇你可以了解GLD的成分組成、內扣費用、是否配息、評價,以及與其他相似ETF如IAU、GLDM的差異比較,希望幫你快速掌握基本概念。

GLD 是什麼:最早成立且目前規模最大的黃金ETF

GLD是直接投資實體黃金的商品型ETF,由SPDR美國道富集團在2004年發行。

它的目標很單純,就是追蹤黃金現貨的價格,並盡量忠實呈現黃金價格的變化,至截稿當下資產管理規模為529億美元。

其實這類商品型的ETF並不少見,大多是追蹤金屬、能源、農產品等,並對應標的物的期貨合約,不過這檔GLD本身是追蹤黃金現貨價格,而非具有槓桿的期貨,因此投資風險相對低。

也因這類礦物數量有限,相比可被人為印製、發行的各國貨幣,有一定程度的保值性,所以它常被投資人視為應對通膨、股市波動或美元漲跌的投資工具之一,同時也被視為當爆發戰爭時的避險工具。

延伸探索:CPI消費者物價指數是什麼?與PPI、通膨、股市及幣圈等關聯解析

延伸探索:數位黃金比特幣是什麼?有什麼未來性?

GLD 成分組成很簡單

只單純持有實體黃金,概念非常簡單,因為具體反映實體黃金的價格走勢,就是它的核心宗旨。

GLD 內扣費用稍高

以內扣費用0.4%來說,這樣的費用率在黃金ETF中算蠻高的,和其他同類型的黃金ETF相比是個缺點,至於其他黃金ETF的內扣費用表現如何,可探索下方整理。

由於GLD追蹤的標的是真正的黃金,因此購買和儲存實體黃金時,存儲空間的管理成本、保險交易的相關費用、稅費等,就成了中間的內扣費用。

GLD 配息:黃金會生小黃金嗎?

GLD是不配息的!上面提過它的主要目標是追蹤黃金現貨價格的變化,而不是產生收益或利潤。

既然是黃金,當然不會自己生出小黃金,因此不配息非常合理。

不同投資工具有不同的目的,我認為並不需要太在意配息與否,也不用要求持有的每一檔ETF都配息。

如果要追求活存利率,可探索下方整理:

| 數位帳戶推薦 (點擊可開戶) | 活存利率 | 其他優惠 |

|---|---|---|

聯邦 New New Bank | 新戶 首月 15 萬內 10% 舊戶 2 – 4%(任務) (聯邦數位帳戶詳細優惠) | 1. 跨轉 10 次、跨提 10 次免手續費 2. 左方連結開戶加碼 50 元超商禮券 |

台新 Richart | 新戶 10 萬內 3.5% 舊戶 30 萬 1.6%(任務) (Richart 詳細優惠) | 1. 親切的 APP 及便利的 ATM 2. 左方連結登錄開戶加碼 100 元 |

遠銀 Bankee | 新戶 5 萬內 2.6%(六個月) 舊戶 1.435% 無上限 (開戶時輸入推薦碼 TFH70 才有) (Bankee 詳細優惠) | 跨轉跨提每月各 6 次免手續費 |

GLD 年化報酬率

以Portfolio Visualizer去回測GLD過去的報酬走勢,可以看到從2004年GLD成立以來的年化報酬率為7.55%,期間最大回檔為-42.91%。

由回測結果可見,長期單獨持有GLD這類型的黃金ETF,在年化報酬率的表現還算不錯,但最大跌幅可能會和指數型ETF的回檔程度相當,這點需特別留意。

從上圖也可以看到,多數時候黃金的價格不太會出現明顯的漲幅,反而有不少時間都在盤整,甚至還有不小的回檔風險,所以我比較不推薦長期持有黃金這類的ETF,短期做為避險工具可能比較適合。

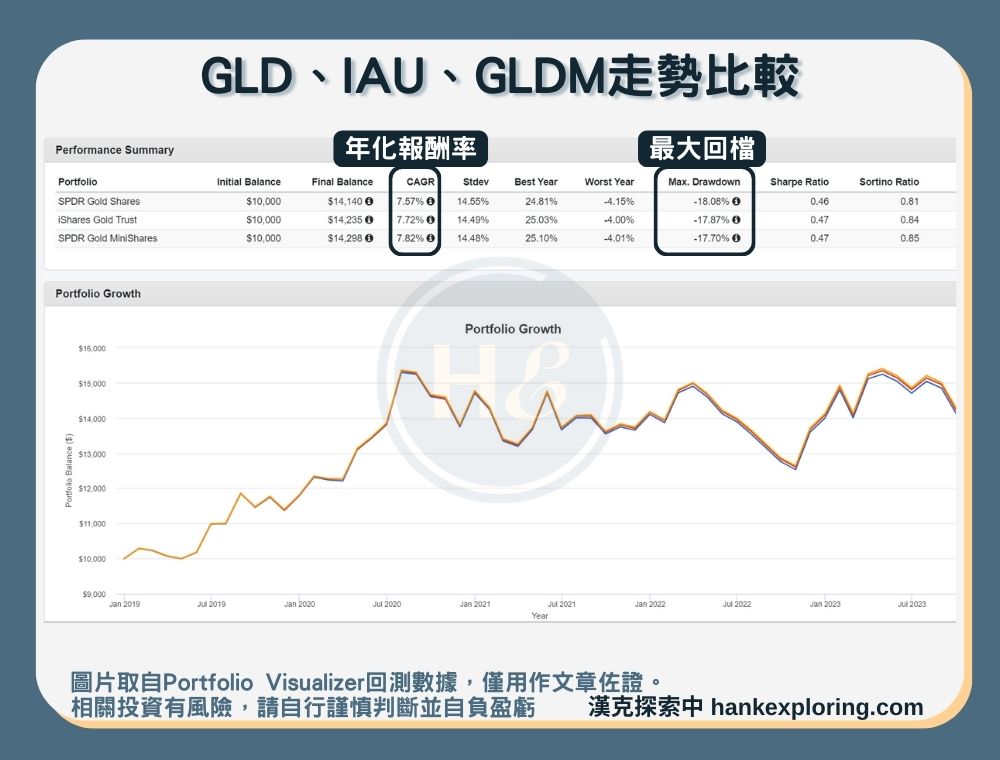

GLD、IAU、GLDM差異

其他跟GLD性質類似的商品型ETF包括:IAU(iShares Gold Trust)、GLDM(SPDR Gold MiniShares Trust)等,底下幫大家整體它們之間的差異比較。

| 美股代號 | GLD | IAU | GLDM |

|---|---|---|---|

| 規模 (億美元) | 519 | 245 | 56 |

| 內扣費用 | 0.4% | 0.25% | 0.1% |

| 追蹤指數 | 實體黃金價格 | 實體黃金價格 | LBMA(倫敦金銀交易協會) 黃金價格的下午定價 |

| 過去3年 年化報酬率 | -1.08% | -0.93% | -0.84% |

| 成立時間(年) | 2004 | 2005 | 2018 |

| 發行 | SPDR 美國道富集團 | iShares 美國安碩基金 | SPDR 美國道富集團 |

由表格和回測走勢圖可以進一步比較這幾檔黃金ETF的差異如下:

- 規模最大的是GLD,最小的是GLDM,兩者規模差距將近10倍。

- 歷史最悠久的是GLD,最新推出的是GLDM。

- 內扣費用最高的是GLD,最低的是GLDM。

從年化報酬率來看,過去三年雖然都是負值,但其實差不多,原因很簡單,因為他們只追蹤黃金價格。

三者報酬的唯一差異,是內扣費用的影響,可看到GLDM內扣費用最低,對應的年化報酬也最高。

若要從這三檔黃金ETF中擇一的話,我的首選會是IAU,原因是它成立時間只比GLD晚一年、內扣費用卻低很多,此外的規模僅次於GLD,但也有幾百億美金,相比GLDM來得安心。

但這幾檔ETF都是追蹤黃金現貨價格,如果你本身不太在意成立時間和資產規模,那內扣費用最低的GLDM也是可以考慮的哦。

如何買GLD:通路選擇算多

買進美股ETF的方式,我自己主要是透過海外券商下單,完成相關平台開戶後,即可線上自行購買。

延伸探索:海外券商與複委託的差異比較,哪個比較好?

目前台灣常見的複委託券商中,能買GLD的有永豐大戶投、富邦、凱基、中信、國泰等,選擇還算蠻多的。

但如果你想要自己在海外券商開戶下單,比較推薦幾家大型美股券商如:Firstrade第一證券、嘉信理財證券、盈透證券等。

點上方按鈕開立 Firstrade,並在帳戶核准後 30 天內電匯 $25,000 (美金) 以上之資金至其第一證券賬戶,並向 Firstrade 申請補貼,即可獲得最高 25 美元手續費補貼!

另外底下也舉例使用Firstrade來購買GLD的畫面,依照步驟操作起來蠻容易的,很輕鬆就可以完成下單。

GLD 評價

最後,我對GLD的評價如下:

- 成立時間是黃金類ETF之中最早:成立於2004年,經歷將近20年的市場考驗。

- 可適時作為避險工具:身為黃金類ETF,平常的投資效益不大,比較容易在出乎意料的世界性經濟因素發生、通膨嚴重、國家之間發生戰爭時,顯現優勢。

雖說在許多情況下,黃金沒有創造出色的報酬,但也不是說它就不值得我們關注,畢竟黃金價格在某種程度上仍會反映國際經濟局勢的變化,在許多高資產族群的配置上,它也自始至終佔有一席之地。

常見問題QA

什麼樣的投資人適合選擇GLD?

GLD是什麼?

本文重點總結

GLD單純追蹤黃金現貨價格,對想要對沖戰爭風險,或是想把一部分資產配置在黃金上的投資人,仍是個不錯的工具。

當然它還有一個特色,就是可以透過數位化的方式間接持有黃金,讓你不用推著又重又大的黃金在家裡,還要找個保險箱鎖起來。

不過也別忘了,黃金的價格不少時間都在盤整,如果只長期且單獨持有它,我認為比較不適合,還是要搭配其他投資標的較佳,比方說VT等指數型ETF或優質的的債券ETF,都是可以考量的方向。

延伸探索:Firstrade註冊教學,線上即可開始賣賣ETF!

延伸探索:IEF是什麼?怎麼買?4大重點解析及與VGIT、IEI等差異!

參考資料:GLD SPDR美國道富集團網站

如果你正踏上投資理財之路,有幾個平台一定要知道:

| 平台類型 | 平台名稱 | 特色 |

|---|---|---|

| 存錢銀行 | 遠銀Bankee | 活存2.6% |

| 台股券商 | 玉山富果 | 介面優雅 |

| 美股券商 | Firstrade | 眾多交易零手續費 |

| 加密貨幣交易所 | MAX交易所 | 全台最大 |

| 加密貨幣交易所 | 幣安Binance | 全球最大 |

本篇並非任何形式之投資建議,亦不代表本站立場,任何投資都有風險,過往表現亦非未來績效的可靠指標,如因相關內容招致損失,概與本站、編者、作者無關,另請留意本篇文章提及之平台,可能不適用您所在的國家或地區,使用前請留意所屬國家或地區之法規。

一般留言